最近,建发国际投资集团有限公司(01908.HK)发布靓丽2018年年报,公司2018年业绩实现大幅增长。截至2018年年底,建发国际集团实现总收入约为人民币123.7亿元,同比增长约158.9%;毛利约为41.2亿元,同比增长约158.7%;公司权益持有人应占利润约14.2亿元,同比增长约169.12%。

而同时值得注意的是,4月18日,建发国际集团发布公告称,以先旧后新方式配股,拟配售5500万股股份,每股价格为9港元。配售价每股9港元较收当天市价每股10.18港元折让约11.59%。

从股价上看,短期影响已经被消化,目前股价维持在9.7港元/股,仍高于配售价,市场已表现出对建发国际集团的持续看好。

对于上市企业而言,配售主要有两个作用:1.融资获得资金,优化财务结构,降低融资成本;2.优化股东结构,刺激股票市场成交活性。而对建发国际集团而言,在国有企业股东背景及大股东资金支持的双重保障下,低成本的融资能力是其长期优势,因此优化股东结构、激活市场成交量是建发国际集团实施本次配售的主要目的。

一、优化股东结构,激活市场关注度

据公告披露,建发国际集团将按配售价每股9港元向不少于6名承配人配售以先旧后新的方式配售5500万股,而配售股份相当于公告日期上市公司现有已发行股本的7.48%及经扩大后上市公司已发行股本的6.96%。公告表示,在配售事项及认购事项完成后,公司将收取的所得款项净额(经扣除所有成本及费用)将约为4.83亿港元。有关所得款项拟用作向金融机构归还贷款、扩大土地储备及一般营运资金用途。

此次的配售,可预见企业将引入的投资者,大多数是专业的机构投资者、财务投资者和战略投资者。今年以来,建发国际集团的股价已取得超50%的涨幅,公司在此时配股,仍获得机构投资者的青睐,也正面体现出投资者对公司企业价值及业务前景的高度认可。随着这些优质机构投资者的入驻,公司的股权结构将进一步优化,更有利于未来激发企业估值的修复。

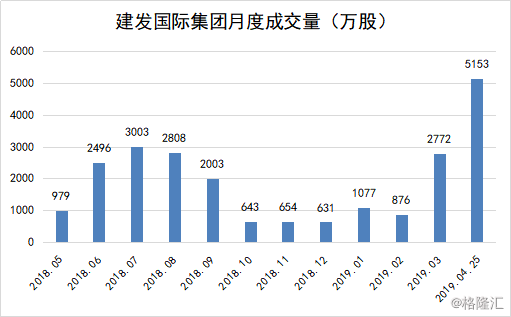

从公司的月度成交量上看,公司2019年目前已进入快速提升的趋势之中。特别在配股之后更是呈现加速态势。公司2019年3月的股票成交量达到2772万股,环比增长2.16倍,出现爆发。而到了4月,成交量环比增长85%,到达5153万股。

在港股市场大部分优质企业被低估的重要原因便是流动性不足,建发国际集团在此次配售后实现了交易量的持续提升,将有利于于市场对公司长期价值的发现和评估。

二、市值与成交双生,港股通入选可期

本次配售进一步催化了建发国际集团市值与成交量指标的同步提升,根据港股通规则,建发国际集团有望于今年8月恒指检讨时获纳入深港通标的。

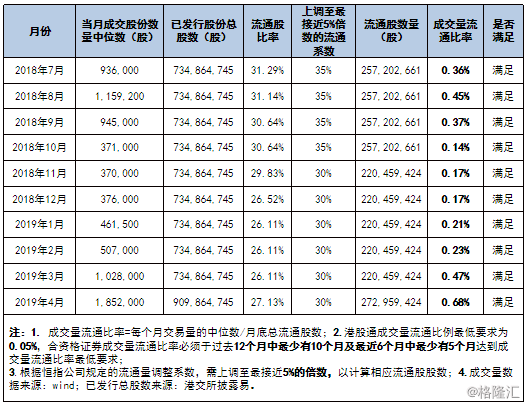

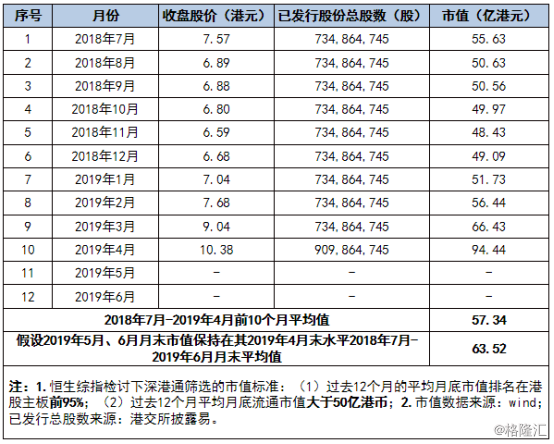

2019年8月恒生综指检讨的周期为2018年7月-2019年6月。恒生综合指数成分股的筛选规则为:(1)过去12个月的平均月底市值排名在港股主板前95%;(2)过去12个月中最少有10个月及最近6个月中最少有5个月达到0.05%的成交量流通比率要求。此外,深市港股通的纳入条件还包括:过去12个月平均月底的流通市值大于50亿港币。因此,恒生综指检讨下深港通的筛选标准可归纳为:(1)市值标准;(2)流动性标准。

从流动性标准看,建发国际集团的成交量流通比率指标在周期内均符合条件。如下表所示。

从市值标准看, 2018年7月-2019年4月建发国际集团月末的平均市值为约57.35亿港元;若假设所有主板股票2019年5月、6月月末市值保持在其2019年4月末水平,则建发国际集团于检讨周期内的月末平均市值为约63.52亿港元,排名在港股主板前94%,将符合深港通筛选的市值标准。如下表所示。

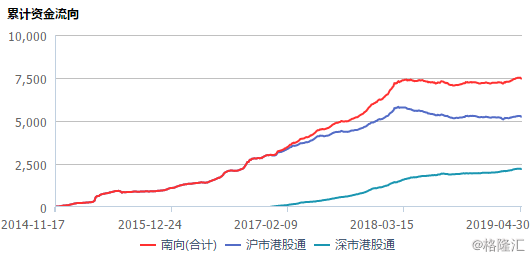

对于港股通对港股市场的作用,投资者都并不陌生。2017年在南北互通推动下,引发大量内地资金南下,推动了香港市场成交量上升以及估值方式的重塑。当时港股市场牛冠全球。

根据对历史数据的分析,被调入港股通的股票,无论在调入前还是调入后,平均股价均大概率可以跑赢恒生指数。若建发国际集团于2019年8月检讨纳入港股通指标,将进一步提升股票交易流动性、促进估值修复,后市的股价表现预期将有向上突破空间。

小结:

通过配售,建发国际集团引入了优质战略投资者,优化股权结构并刺激公司股票成交活跃度。目前公司PE为4.4x,处于低估状态。随着公司的股票成交量及市值快速上升,公司更有望进入港股通标的,目前的低估状态也有望被打破,形成持续的重估,未来发展值得期待。